- 商品先物取引について メインメニュー

- 6.取引制度

6.取引制度

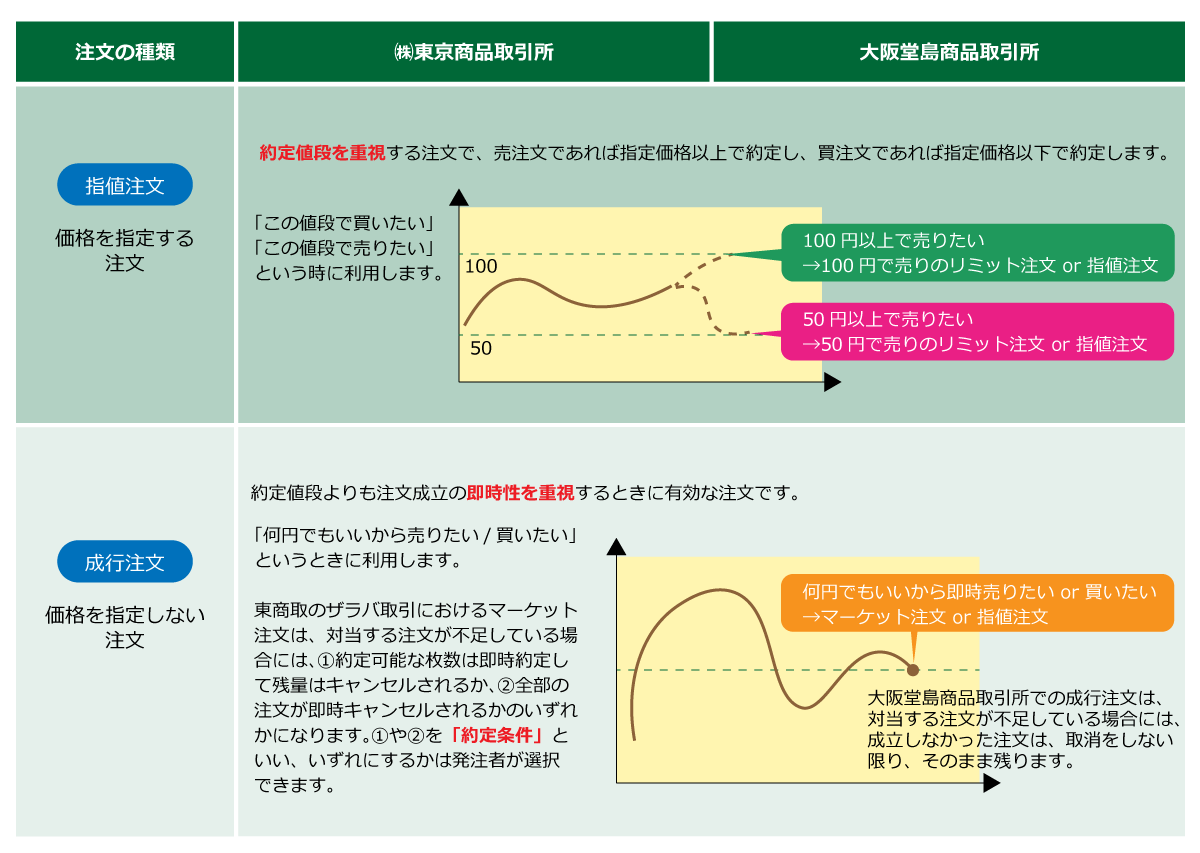

注文の種類は市場参加者のニーズに対応するために、取引所や商品先物取引業者からさまざまなものが提供されていますが、以下では最も基本的な注文方法をご説明いたします。

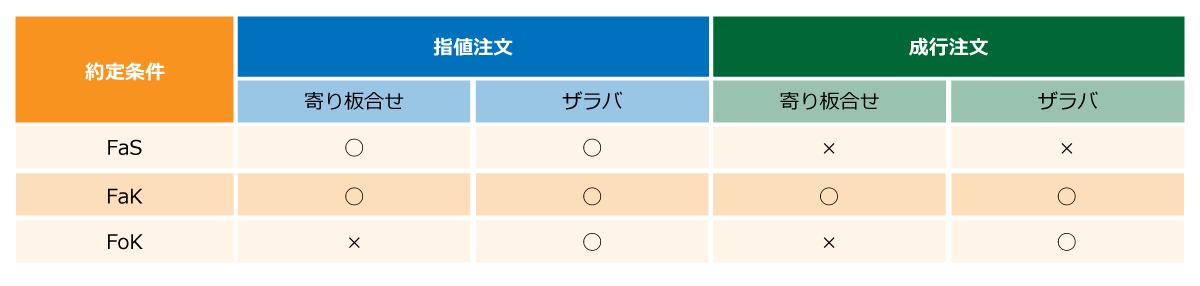

(株)東京商品取引所では注文の種類以外に以下のいずれかの「約定条件」を指定する必要があります。

| 名称 | 内容 |

|---|---|

| フィルアンドストア (Fill and Store = FaS) |

取引所のシステムが注文を受け付けた時に約定可能な数量は即時約定し、残枚数は発注時に指定した有効期限までシステムに登録されます。 |

| フィルアンドキル (Fill and Kill = FaK) |

取引所のシステムが注文を受け付けた時に約定可能な数量は即時約定し、残枚数は全てキャンセルされます。 |

| フィルオアキル (Fill or Kill = FoK) |

取引所のシステムが注文を受け付けた時に全量約定可能なら即時約定しますが、そうでない場合は全量がキャンセルされます。 |

選択可能な約定条件は注文の種類ごとに異なります。指値注文、成行注文について選択可能な約定条件は以下の通りです。

市場では時として何らかの要因で取引が過熱して、価格が短期的に実需からかけ離れた水準にまで到達してしまうことがあります。こうした価格の行き過ぎを防止・抑制し、取引所取引における透明かつ・公正な価格形成を保持する制度が値幅制限とサーキットブレーカーです。

いずれの制度も急激な価格変動を抑制する機能があり、ほとんどの取引所でいずれかの制度が導入されています。

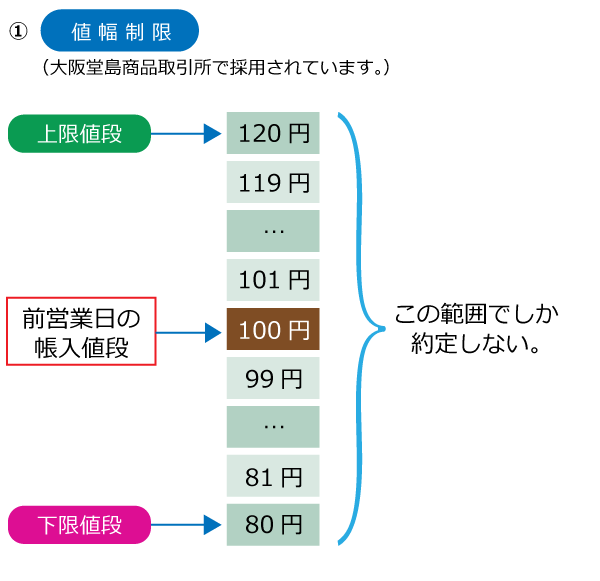

当日の取引で約定する価格を一定の範囲内に制限する制度です。

具体的には、前営業日の帳入値段を基準にして価格変動の最大幅(上限及び加減)を設ける制度で、上場商品ごとに設定されています。

値幅制限を超えた価格では約定しません。

市場価格がこの価格帯の上限に達するときというのは、売注文の量に対して買注文の量が極端に多いときですが、当日中、取引所はそれを上回る価格での約定成立を認めないので、一部の買注文だけが成立し、残りの買注文は未成立で残ります。この状態をストップ高といい、新たに売注文が市場に入ってこない限り、取引は成立しません。

逆に市場価格が制限価格帯の下限に達した場合、当日中、取引所はそれを下回る価格での約定成立を認めないので、売注文のほとんどが未成立で残る、いわゆるストップ安の状態になります。

あらかじめ定めた値幅以上に価格が急激に変動しようとする場合に取引をいったん中断して一定時間経過後に取引を再開することで急激な価格変動を抑止しようとする制度です。英語表記である “Circuit Breaker” から単に「CB」と呼ぶこともあります。

東京商品取引所が採用しているCB制度は以下の2つに分類できます。

- ①静的サーキットブレーカー(SCB)

- ②動的サーキットブレーカー(DCB)

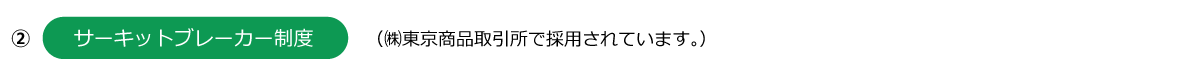

■静的サーキットブレーカー(SCB)

市場の状況を勘案して取引所が必要であると認める場合には、立会を一時中断し、上場商品ごとに予め定めておいた値幅(サーキットブレーカー幅)を拡大できる制度です。一営業日中に約定する価格を一定の範囲内に制限する側面があり、前述の値幅制限に近い制度と言えます。

この値幅は前営業日の帳入値段を起点にして、上限値段と下限値段を決定します。拡大後の値幅の上限値段と下限値段の起点となるのも前営業日の帳入値段です。

値幅を設定するための起点となる価格は一貫して前日の帳入値段であり、同一営業日内では変化しないため、「静的サーキットブレーカー」と呼ばれます。単にサーキットブレーカーと呼ばれる場合や、英語義表記であるStatic Circuit Breakerの頭文字をとって「SCB」と呼ばれる場合もあります。

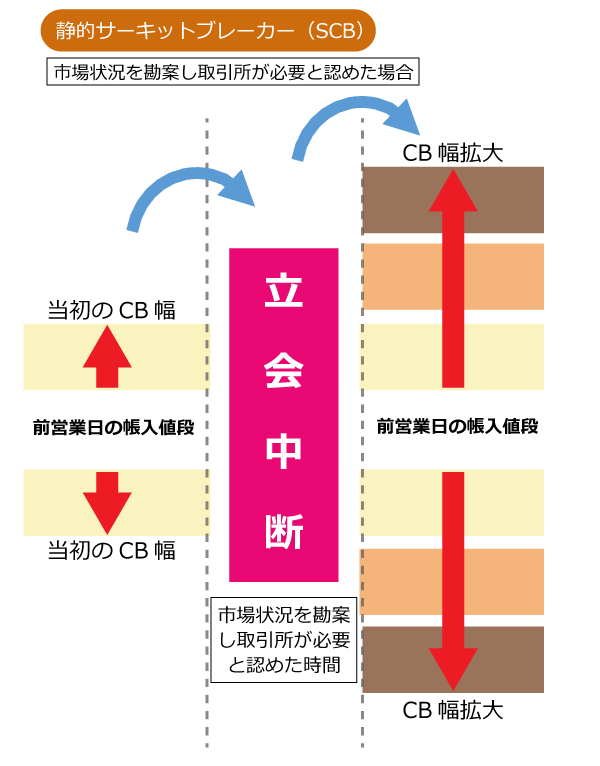

■動的サーキットブレーカー(DCB)

価格の連続性を維持し、急激な価格変動を防止することを目的として、直近約定値段を基準に所定の値幅外で注文が対当した場合に立会を30秒間中断する制度です。

値幅の上限値段と下限値段を決定する起点となる値段に刻々と変動する直近の約定値段を用いるため値幅も刻々と変動することから動的サーキットブレーカーと呼ばれます。英語表記であるDynamic Circuit Breakerの頭文字をとって「DCB」と呼ばれることもあります。

また、この値幅内で対当した売り注文と買い注文は即時約定することから、「即時約定可能値幅」ともいいます。

■銘柄ごとのサーキットブレーカー

SCB、DCBともに銘柄ごとに取引所が定めています。

銘柄ごとのSCB,DCBの値幅は(株)東京商品取引所のサイトで確認できます。

㈱東京商品取引所「サーキットブレーカー幅等について」

(1)清算機関が定める証拠金について

商品先物取引の証拠金制度は(株)日本商品清算機構という清算機関が定めており、同社では証拠金取引の分野において国際標準となっているSPAN(スパン)証拠金制度を採用しています

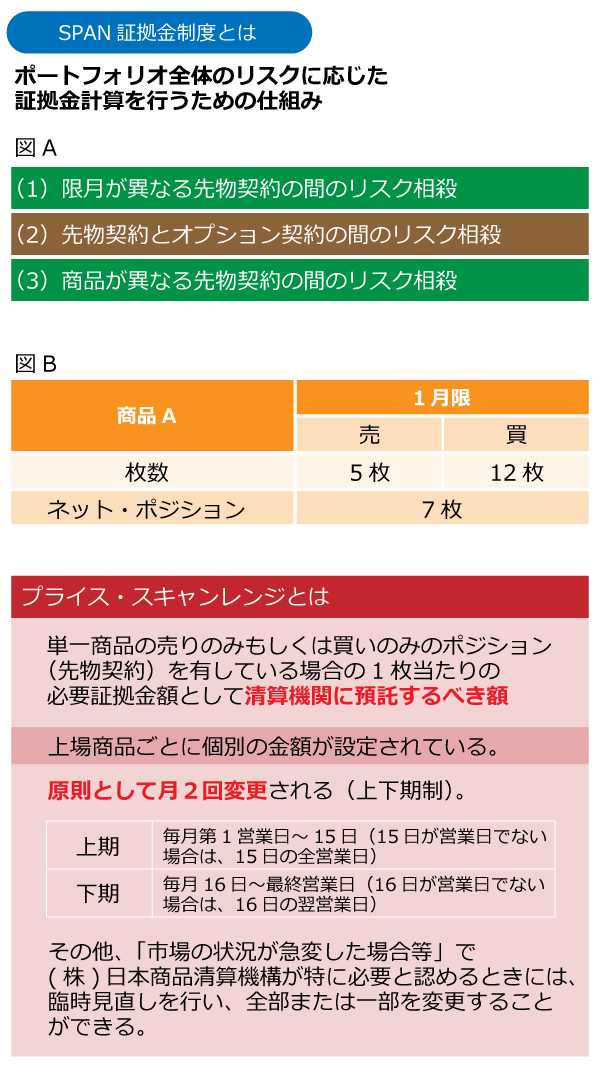

SPANとは、The Standard Portfolio Analysis of Riskの略であり、米国のCME(シカゴ商業取引所)が開発したリスク対応の証拠金計算を行うための仕組みです。

商品ごとに個別に証拠金を計算するのではなく、保有する先物・オプション契約全体から生じるリスクに応じて証拠金を計算するため、図Aのようなことが可能になります。

従って、一般的には商品ごとに個別に証拠金を設定する方法に比べると、先物・オプション契約全体に対する証拠金必要額は減少し得る計算方法といえます。

例えば、図Bのように売りを5枚買いを12枚保有している場合、ネットポジション(正味の先物契約枚数)は「12-5=7」で「7枚の買い越し」となって、証拠金額の計算対象は「7枚」となります。

単一商品の売りのみもしくは買いのみのポジション(先物契約)を有している場合の1枚当たりの必要証拠金額として清算機関に預託するべき額を プライス・スキャンレンジ(PSR)といいます。図Bのネットポジションは7枚ですので、「PSR×7」が清算機関に預託すべき金額になります。

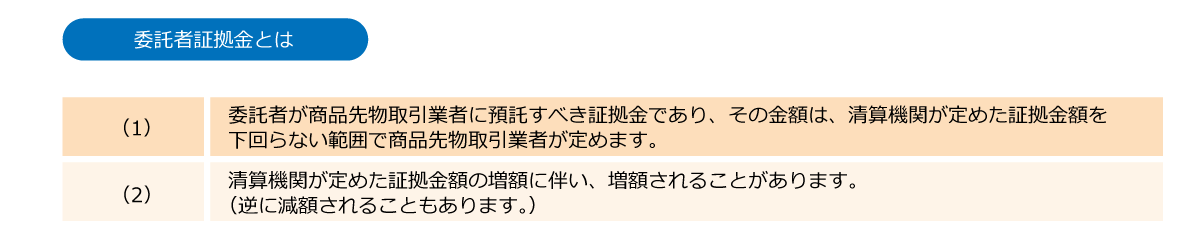

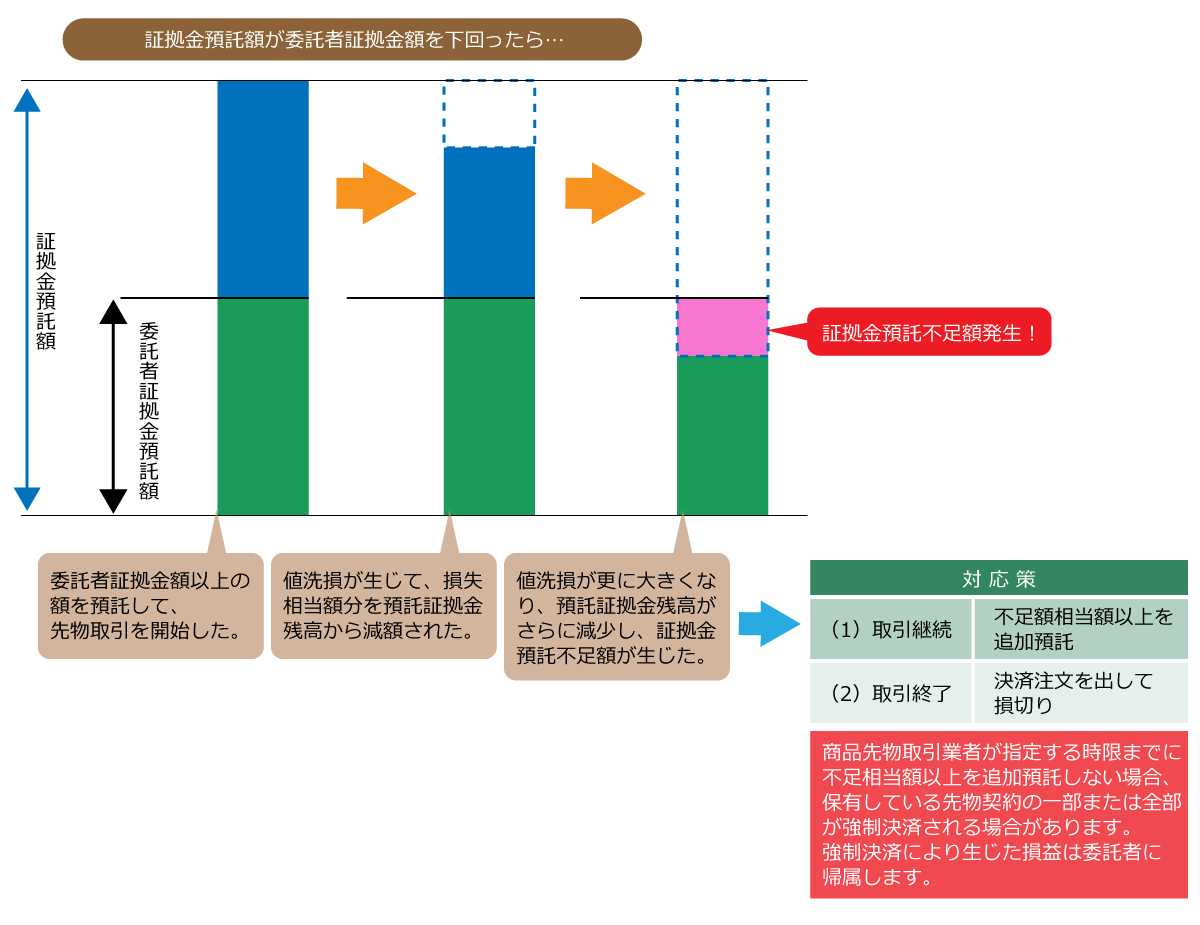

(2)商品先物取引業者が定める証拠金

商品先物取引業者を通じて取引する場合、委託者(=顧客)は清算機関が定めた額を下回らない範囲で商品先物取引業者が定めた証拠金(委託者証拠金)を商品先物取引業者に預託しなければなりません。

委託者証拠金には以下の特徴があります。